Finanzierung von Akquisitionen Bedeutung

Die Finanzierung einer Akquisition ist der Prozess, bei dem ein Unternehmen, das ein anderes Unternehmen kaufen möchte, versucht, eine Finanzierung über Fremdkapital, Eigenkapital, bevorzugtes Eigenkapital oder eine der vielen verfügbaren alternativen Methoden zu erhalten. Es ist eine komplexe Aufgabe und erfordert eine fundierte Planung. Was es komplex macht, ist die Tatsache, dass die Finanzierungsstruktur von M & A im Gegensatz zu anderen Käufen viele Permutationen und Kombinationen aufweisen kann.

Wie finanziere ich eine Unternehmensakquisition?

Es gibt viele Möglichkeiten, wie Sie Unternehmensakquisitionen finanzieren können. Beliebte Methoden sind unten aufgeführt.

- # 1 - Bargeldtransaktion

- # 2 - Aktien-Swaps

- # 3 - Schuldenfinanzierung

- # 4 - Mezzanine Debt / Quasi Debt

- # 5 - Kapitalbeteiligung

- # 6 - Vendor Take-Back Loan (VTB) oder Verkäuferfinanzierung

- # 7 - Leveraged Buyout: Eine einzigartige Mischung aus Fremd- und Eigenkapital

Bitte beachten Sie, dass bei großen Akquisitionen die Finanzierung von Unternehmensakquisitionen eine Kombination aus zwei oder mehr Methoden sein kann.

# 1 - Bargeldtransaktion

Bei einem Bargeldgeschäft ist die Transaktion einfach. Aktien werden gegen Bargeld eingetauscht. Bei einem Bargeschäft bleibt der Eigenkapitalanteil der Bilanz der Muttergesellschaft unverändert. Diese Art von Transaktion findet meistens statt, wenn das erwerbende Unternehmen viel größer als das Zielunternehmen ist und über erhebliche Barreserven verfügt.

In den späten 80er Jahren wurden die meisten großen M & A-Transaktionen vollständig in bar bezahlt. Aktien machten weniger als 2% aus. Aber nach einem Jahrzehnt kehrte sich der Trend völlig um. Mehr als 50% des Wertes aller großen Geschäfte wurden vollständig auf Lager bezahlt, während Bargeldtransaktionen auf nur 15% bis 17% reduziert wurden.

Diese Verschiebung war ziemlich tektonisch, da sie die Rollen der betroffenen Parteien veränderte. Bei einem Bargeschäft wurden die Rollen der beiden Parteien klar definiert, und der Tausch von Geld gegen Aktien zeigte einen einfachen Eigentumsübergang. Der Hauptgrundsatz bei Bargeldtransaktionen war, dass der Erwerber, sobald er dem Verkäufer Bargeld zahlt, automatisch alle Risiken des Unternehmens übernimmt. Bei einem Aktienaustausch werden die Risiken jedoch im Verhältnis des Eigentums an dem neuen und dem kombinierten Unternehmen aufgeteilt. Obwohl der Anteil der Bargeldtransaktionen drastisch gesunken ist, ist er nicht vollständig überflüssig geworden. Zum Beispiel eine kürzliche Ankündigung von Google an das Cloud-Software-Unternehmen Apigee im Wert von rund 625 Millionen US-Dollar. Es handelt sich um ein Bargeschäft, bei dem für jede Aktie 17,40 USD ausgezahlt werden.

Quelle: reuters.com

In einem anderen Fall hat Bayer geplant, das US-Saatgutunternehmen Monsanto im Wert von 128 USD pro Aktie zu übernehmen, was als der größte Cash-Deal in der Geschichte angepriesen wird.

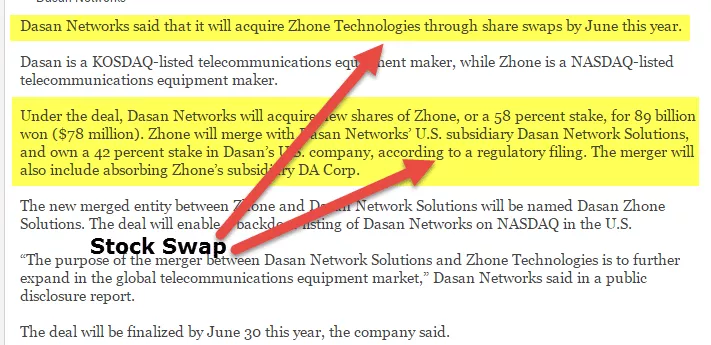

# 2 - Aktien-Swaps

Für Unternehmen, deren Aktien öffentlich gehandelt werden, besteht eine sehr verbreitete Methode darin, die Aktien des Erwerbers gegen die der Zielgesellschaft auszutauschen. Für private Unternehmen ist es eine sinnvolle Option, wenn der Eigentümer von Target einen Anteil an dem zusammengeschlossenen Unternehmen behalten möchte. Wenn der Eigentümer der Zielgesellschaft an der aktiven Geschäftsführung beteiligt ist und der Erfolg des Unternehmens von seinen Fähigkeiten abhängt, ist der Aktientausch ein wertvolles Instrument.

Eine angemessene Bewertung der Aktie ist im Falle eines Aktientauschs für Privatunternehmen von größter Bedeutung. Erfahrene Merchant Banker befolgen bestimmte Methoden zur Bewertung der Aktien wie:

- 1) Vergleichbare Unternehmensanalyse

- 2) Vergleichbare Transaktionsbewertungsanalyse

- 3) DCF-Bewertung

Quelle: koreaherald.com

# 3 - Schuldenfinanzierung

Eine der am meisten bevorzugten Möglichkeiten zur Finanzierung von Akquisitionen ist die Fremdfinanzierung. Barauszahlung ist nicht die Stärke vieler Unternehmen, oder es ist etwas, was ihre Bilanzen nicht zulassen. Es wird auch gesagt, dass Schulden die billigste Methode zur Finanzierung eines M & A-Angebots sind und viele Formen davon haben.

In der Regel prüft die Bank bei der Auszahlung der Mittel für die Akquisition den prognostizierten Cashflow des Zielunternehmens, seine Verbindlichkeiten und ihre Gewinnmargen. Daher wird als Voraussetzung die finanzielle Gesundheit sowohl der Unternehmen als auch des Ziels und des Erwerbers gründlich analysiert.

Eine weitere Finanzierungsmethode ist die Asset-Backed-Finanzierung, bei der Banken Finanzmittel auf der Grundlage der Sicherheiten des angebotenen Zielunternehmens verleihen. Diese Sicherheiten beziehen sich auf Sachanlagen, Vorräte, geistiges Eigentum und Forderungen.

Schulden sind aufgrund der niedrigeren Kapitalkosten als Eigenkapital eine der gefragtesten Formen der Finanzierung von Akquisitionen. Außerdem bietet es Steuervorteile. Diese Schulden sind meistens vorrangige Schulden oder Revolver-Schulden, haben einen niedrigen Zinssatz und das Quantum ist stärker reguliert. Die Rendite beträgt in der Regel einen festen / variablen Kupon von 4% bis 8%. Es gibt auch nachrangige Verbindlichkeiten, bei denen die Kreditgeber in Bezug auf die Höhe des ausgezahlten Kredits aggressiv sind, jedoch einen höheren Zinssatz verlangen. Manchmal handelt es sich auch um eine Eigenkapitalkomponente. Die Kuponrate für diese beträgt typischerweise 8% bis 12% fest / variabel.

Quelle: streetinsider.com

# 4 - Mezzanine Debt / Quasi Debt

Mezzanine-Finanzierung ist eine zusammengeschlossene Kapitalform mit sowohl Fremd- als auch Eigenkapitalmerkmalen. Es ähnelt in der Natur nachrangigen Verbindlichkeiten, bietet jedoch die Möglichkeit der Umwandlung in Eigenkapital. Zielunternehmen mit einer starken Bilanz und einer konstanten Rentabilität eignen sich am besten für die Mezzanine-Finanzierung. Diese Unternehmen verfügen jedoch nicht über eine starke Vermögensbasis, verfügen jedoch über konsistente Cashflows. Mezzanine-Schulden oder Quasi-Schulden haben einen festen Kupon im Bereich von 12% bis 15%. Es ist etwas höher als die nachrangigen Verbindlichkeiten.

Der Reiz der Mezzanine-Finanzierung liegt in ihrer Flexibilität. Es ist ein langfristiges Kapital, das das Wachstum und die Wertschöpfung von Unternehmen fördern kann.

# 5 - Kapitalbeteiligung

Wir wissen, dass die teuerste Form des Kapitals das Eigenkapital ist, und das gilt auch für die Akquisitionsfinanzierung. Eigenkapital ist mit einer Prämie verbunden, da es ein maximales Risiko birgt. Die hohen Kosten sind eigentlich die Risikoprämie. Das Risiko ergibt sich aus dem Verzicht auf das Vermögen des Unternehmens.

Acquirer, die auf Unternehmen abzielen, die in volatilen Branchen tätig sind und einen instabilen freien Cashflow aufweisen, entscheiden sich normalerweise für eine größere Eigenkapitalfinanzierung. Diese Finanzierungsform ermöglicht auch mehr Flexibilität, da keine Verpflichtung zu regelmäßigen planmäßigen Zahlungen besteht.

Eines der entscheidenden Merkmale bei der Finanzierung von Akquisitionen mit Eigenkapital ist die Aufgabe des Eigentums. Die Eigenkapitalinvestoren können Unternehmen, Risikokapitalgeber, Private Equity usw. sein. Diese Investoren übernehmen ein gewisses Maß an Eigentum oder Vertretung im Verwaltungsrat.

Quelle: bizjournals.com

# 6 - Vendor Take-Back Loan (VTB) oder Verkäuferfinanzierung

Nicht alle Finanzierungsquellen sind extern. Manchmal sucht der Erwerber auch eine Finanzierung bei den Zielfirmen. Der Käufer greift normalerweise darauf zurück, wenn er Schwierigkeiten hat, Fremdkapital zu erhalten. Einige der Möglichkeiten der Verkäuferfinanzierung sind Schuldverschreibungen, Earn-Outs, verspätete Zahlungen, Beratungsvereinbarungen usw. Eine dieser Methoden ist die Verkäuferbescheinigung, bei der der Verkäufer dem Käufer Geld zur Finanzierung von Akquisitionen leiht, wobei dieser einen bestimmten Teil davon zahlt die Transaktion zu einem späteren Zeitpunkt.

Lesen Sie hier mehr über Vendor Take-Back Loan.

# 7 - Leveraged Buyout: Eine einzigartige Mischung aus Fremd- und Eigenkapital

Wir haben die Merkmale von Fremd- und Eigenkapitalinvestitionen verstanden, aber es gibt sicherlich andere Formen der Strukturierung des Geschäfts. Eine der beliebtesten Formen von M & A ist Leveraged Buyout. Technisch definiert ist LBO ein Kauf eines öffentlichen / privaten Unternehmens oder des Vermögens eines Unternehmens, das durch eine Mischung aus Fremd- und Eigenkapital finanziert wird.

Leveraged Buyouts ähneln den üblichen M & A-Deals. In letzterem Fall wird jedoch davon ausgegangen, dass der Käufer das Ziel in Zukunft auslagert. Mehr oder weniger ist dies eine andere Form einer feindlichen Übernahme. Auf diese Weise können ineffiziente Organisationen wieder auf Kurs gebracht und die Position des Managements und der Stakeholder neu kalibriert werden.

Die Verschuldungsquote beträgt in diesen Situationen mehr als das 1,0-fache. Die Schuldenkomponente beträgt in diesen Fällen 50-80%. Sowohl die Vermögenswerte des Acquirers als auch der Target Company werden bei dieser Art von Geschäft als gesicherte Sicherheiten behandelt.

Die an diesen Transaktionen beteiligten Unternehmen sind in der Regel ausgereift und generieren konsistente operative Cashflows. Laut Jennifer Lindsey in ihrem Buch (amalinkspro type = ”text-link” asin = ”0130654930 ″ Associate-ID =” wallstreetmoj-20 ″ new-window = ”true” addtocart = ”false” nofollow = ”true”) The Entrepreneur's Der Leitfaden für Kapital (/ amalinkspro), der am besten zu einem erfolgreichen LBO passt, ist derjenige in der Wachstumsphase des Lebenszyklus der Branche, verfügt über eine beeindruckende Vermögensbasis als Sicherheit für große Kredite und verfügt über eine Crème-de-la-Crème im Management.

Eine starke Vermögensbasis bedeutet nicht, dass die Cashflows in den Hintergrund treten können. Es ist unbedingt erforderlich, dass das Zielunternehmen über einen starken und konsistenten Cashflow bei minimalen Kapitalanforderungen verfügt. Die geringe Kapitalanforderung ergibt sich aus der Bedingung, dass die daraus resultierenden Schulden schnell zurückgezahlt werden müssen.

Einige der anderen Faktoren, die die Aussichten für einen erfolgreichen LBO unterstreichen, sind eine marktbeherrschende Stellung und eine robuste Kundenbasis. Es geht also nicht nur um Finanzen, verstehen Sie?

Lesen Sie mehr über LBO -

- referenceforbusiness.com

- Fortune.com

- go4funding.com

Wenn Sie LBO-Modellierung professionell lernen möchten, sollten Sie sich mehr als 12 Stunden LBO-Modellierungskurs ansehen

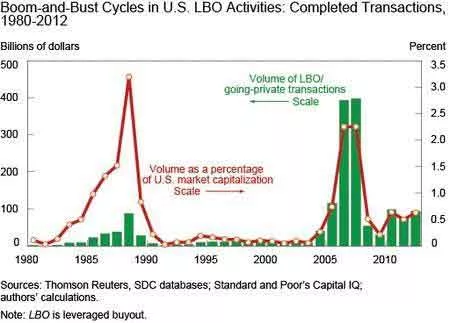

Nachdem wir etwas über LBOs gelernt haben, lassen Sie uns ein wenig über deren Hintergrund herausfinden. Es wird uns helfen zu verstehen, wie es entstanden ist und wie relevant es heute ist.

LBOs stiegen in den späten 1980er Jahren inmitten des Junk-Bond-Finance-Rauschens an. Die meisten dieser Übernahmen wurden vom Hochzinsanleihenmarkt finanziert, und die Schulden waren größtenteils spekulativer Natur. Ende 1980 brach der Junk-Bond-Markt zusammen, übermäßige Spekulationen kühlten ab und die LBOs verloren an Dampf. Was folgte, verschärfte Regulierungsmechanismen, strenge Kapitalanforderungen, aufgrund derer Geschäftsbanken das Interesse an der Finanzierung der Deals verloren.

Quelle: econintersect.com

Das Volumen der LBO-Deals erholte sich Mitte der 2000er Jahre aufgrund der wachsenden Beteiligung von Private-Equity-Unternehmen, die Mittel von institutionellen Anlegern sicherten. Die hochrentierliche Junk-Bond-Finanzierung machte syndizierten Leveraged Loans als Hauptfinanzierungsquelle Platz.

Die Kernidee hinter LBOs besteht darin, Organisationen dazu zu zwingen, einen stetigen Strom von freien Cashflows zu produzieren, um die für ihre Akquisition aufgenommenen Schulden zu finanzieren. Es soll vor allem verhindern, dass die Zahlungsströme an andere unrentable Unternehmen abfließen.

Die nachstehende Tabelle zeigt, dass die Buyout-Ziele in den letzten drei Jahrzehnten einen höheren Free Cashflow und geringere Investitionen im Vergleich zu ihren Nicht-LBO-Partnern zur Folge hatten.

Quelle: econintersect.com

Vor- und Nachteile sind zwei Seiten derselben Medaille, und beide existieren nebeneinander. LBOs haben also auch einige Nachteile. Die hohe Schuldenlast erhöht das Ausfallrisiko für Buyout-Ziele und ist stärker Abschwüngen im Konjunkturzyklus ausgesetzt.

KKR kaufte TXU Corp. im Jahr 2007 für 45 Milliarden US-Dollar. Es wurde als eines der größten LBOs in der Geschichte angepriesen, aber bis 2013 beantragte das Unternehmen Insolvenzschutz. Letztere waren mit mehr als 40 Milliarden US-Dollar für Schulden belastet, und ungünstige Branchenbedingungen für den US-amerikanischen Versorgungssektor verschlimmerten die Situation. Ein Ereignis führte zum anderen, und schließlich meldete die TXU Corp. leider Insolvenz an.

Aber bedeutet das, dass LBOs von US-Unternehmen auf die schwarze Liste gesetzt wurden? "Nein." Der im September 2016 abgeschlossene Dell-EMC-Deal ist ein klarer Hinweis darauf, dass Leveraged Buyouts zurück sind. Das Geschäft hat einen Wert von rund 60 Milliarden US-Dollar, von denen zwei Drittel durch Schulden finanziert werden. Wird das neu gegründete Unternehmen genügend Cashflows produzieren, um den massiven Schuldenberg zu bedienen und sich durch die Komplexität des Geschäfts zu waten, ist etwas zu sehen.

Quelle: ft.com

Flexibilität & Eignung ist der Name des Spiels

Die Finanzierung von Akquisitionen kann in verschiedenen Formen erfolgen. Am wichtigsten ist jedoch, wie optimal sie ist und wie gut sie auf die Art und die größeren Ziele des Geschäfts abgestimmt ist. Die Gestaltung der Finanzierungsstruktur entsprechend der Eignung der Situation ist am wichtigsten. Außerdem sollte die Kapitalstruktur flexibel genug sein, um je nach Situation geändert zu werden.

Schulden sind zweifellos billiger als Eigenkapital, aber die Zinsanforderungen können die Flexibilität eines Unternehmens einschränken. Große Schulden sind besser für Unternehmen geeignet, die mit stabilen Cashflows ausgereift sind und keine wesentlichen Investitionen erfordern. Unternehmen, die ein schnelles Wachstum anstreben, benötigen eine enorme Menge an Kapital für das Wachstum und sind in volatilen Märkten besser geeignet, um Eigenkapital zu erhalten. Während Schulden und Eigenkapital den größten Anteil haben, gibt es auch andere Formen, die aufgrund der Einzigartigkeit jedes Geschäfts ihre Existenz finden.

Empfohlene Artikel

- Akquisitionsbeispiele

- Mezzanine-Finanzierung

- Schuldenfinanzierung vs. Eigenkapitalfinanzierung

- Fusionen und Übernahmen