Was ist die Discounted Payback-Periode?

Die abgezinste Amortisationszeit bezieht sich auf den Zeitraum, der erforderlich ist, um die anfänglichen Cash-Ausgaben wieder hereinzuholen. Sie wird berechnet, indem die zukünftig zu generierenden Cashflows abgezinst werden und dann der Barwert der zukünftigen Cashflows summiert wird, wobei die Abzinsung mit den gewichteten Durchschnittskosten erfolgt des Kapitals oder der internen Rendite.

Formel für reduzierte Amortisationszeiten

Discounted Payback Period = Jahr vor dem Auftreten der Discounted Payback Period + (kumulierter Cashflow im Jahr vor der Wiederherstellung / Discounted Cash Flow im Jahr nach der Wiederherstellung)

Aus Sicht der Kapitalbudgetierung ist diese Methode eine viel bessere Methode als eine einfache Amortisationszeit.

In dieser Formel gibt es zwei Teile.

- Der erste Teil ist "ein Jahr vor dem Eintreten des Zeitraums". Dies ist wichtig, da wir durch die Aufnahme des Vorjahres die ganze Zahl erhalten können.

- Der nächste Teil ist die Aufteilung zwischen dem kumulierten Cashflow im Jahr vor der Erholung und dem diskontierten Cashflow im Jahr nach der Erholung. Der Zweck dieses Teils ist es, herauszufinden, wie viel davon noch zurückzugewinnen ist.

Beispiel

Funny Inc. möchte als Erstinvestition 150.000 USD in ein Projekt investieren. Das Unternehmen erwartet, im ersten Jahr 70.000 USD, im zweiten Jahr 60.000 USD und im dritten Jahr 60.000 USD zu erwirtschaften. Die gewichteten durchschnittlichen Kapitalkosten betragen 10%. Informieren Sie sich über die reduzierte Amortisationszeit von Funny Inc.

Wir werden Schritt für Schritt gehen.

Zunächst ermitteln wir den Barwert des Cashflows.

Schauen wir uns die Berechnungen an.

Bitte beachten Sie die Formel des Barwerts - PV = FV / (1 + i) n

- Jahr 0: - 150.000 USD / (1 + 0,10) 0 = 150.000 USD

- Jahr 1: 70.000 USD / (1 + 0,10) 1 = 63.636,36 USD

- Jahr 2: 60.000 USD / (1 + 0,10) 2 = 49.586,78 USD

- Jahr 3: 60.000 USD / (1 + 0,10) 3 = 45.078,89 USD

Jetzt berechnen wir die kumulierten diskontierten Cashflows -

- Jahr 0: - 150.000 USD

- Jahr 1: - 86.363,64

- Jahr 2: - 36.776,86

- Jahr 3: 8.302,03 USD

Discounted Payback Period = Jahr vor Eintritt der Discounted Payback Period + (kumulierter Cashflow im Jahr vor der Wiederherstellung / Discounted Cash Flow im Jahr nach der Wiederherstellung)

= 2 + (36,776,86 USD / 45.078,89 USD) = 2 + 0,82 = 2,82 Jahre.

Beispiel 2

Ein Projekt hat einen Mittelabfluss von 30.000 USD mit einem jährlichen Mittelzufluss von 6.000 USD. Berechnen wir daher in diesem Fall die abgezinste Amortisationszeit, vorausgesetzt, der WACC der Unternehmen beträgt 15% und die Laufzeit des Projekts beträgt 10 Jahre.

| Jahr | Cashflow | Barwertfaktor @ 15% | Barwert der Zahlungsströme | Kumulierter Barwert der Zahlungsströme |

| 1 | 6.000 US-Dollar | 0,870 | 5.220 US-Dollar | 5.220 US-Dollar |

| 2 | 6.000 US-Dollar | 0,756 | 4.536 US-Dollar | 9.756 USD |

| 3 | 6.000 US-Dollar | 0,658 | 3.948 US-Dollar | 13.704 USD |

| 4 | 6.000 US-Dollar | 0,572 | 3.432 US-Dollar | 17.136 USD |

| 5 | 6.000 US-Dollar | 0,497 | 2.982 US-Dollar | 20.118 USD |

| 6 | 6.000 US-Dollar | 0,432 | 2.592 US-Dollar | 22.710 USD |

| 7 | 6.000 US-Dollar | 0,376 | 2.256 US-Dollar | 24.966 US-Dollar |

| 8 | 6.000 US-Dollar | 0,327 | 1.962 US-Dollar | 26.928 US-Dollar |

| 9 | 6.000 US-Dollar | 0,284 | 1.704 US-Dollar | 28.632 USD |

| 10 | 6.000 US-Dollar | 0,247 | 1.482 US-Dollar | 30.114 USD |

In diesem Fall ist der kumulierten Cashflows $ 30.114 im 10 - ten Jahr, so die Amortisationszeit ca. 10 Jahre

Wenn Sie dies jedoch in einer einfachen Amortisationszeit berechnen, beträgt die Amortisationszeit 5 Jahre (30.000 USD / 6.000 USD).

Bitte beachten Sie, dass mit zunehmendem Abzinsungssatz die Verzerrung zwischen der einfachen Rendite und der abgezinsten Amortisationszeit zunimmt. Lassen Sie mich das weiter erklären. Nehmen wir im obigen Beispiel den Abzinsungssatz von 10% und berechnen die abgezinste Amortisationszeit.

| Jahr | Cashflow | Barwertfaktor @ 10% | Barwert der Zahlungsströme | Der kumulierte Barwert der Zahlungsströme |

| 1 | 6.000 US-Dollar | 0,909 | 5.454 USD | 5.454 USD |

| 2 | 6.000 US-Dollar | 0,826 | 4.956 US-Dollar | 10.410 USD |

| 3 | 6.000 US-Dollar | 0,751 | 4.506 US-Dollar | 14.916 USD |

| 4 | 6.000 US-Dollar | 0,683 | 4.098 US-Dollar | 19.014 US-Dollar |

| 5 | 6.000 US-Dollar | 0,621 | $ 3,726 | 22.740 USD |

| 6 | 6.000 US-Dollar | 0,564 | 3.384 US-Dollar | 26.124 USD |

| 7 | 6.000 US-Dollar | 0,513 | 3.078 US-Dollar | 29.202 USD |

| 8 | 6.000 US-Dollar | 0,466 | 2.796 US-Dollar | 31.998 US-Dollar |

| 9 | 6.000 US-Dollar | 0,424 | 2.544 US-Dollar | 34.542 US-Dollar |

| 10 | 6.000 US-Dollar | 0,385 | 2.310 US-Dollar | 36.852 USD |

In diesem Fall beträgt der Abzinsungssatz 10% und die abgezinste Amortisationszeit ca. 8 Jahre, während die abgezinste Amortisationszeit 10 Jahre beträgt, wenn der Abzinsungssatz 15% beträgt. Die einfache Amortisationszeit beträgt in beiden Fällen jedoch 5 Jahre. Dies bedeutet, dass mit zunehmendem Abzinsungssatz die Differenz zwischen den Amortisationszeiten einer diskontierten Amortisationszeit und der einfachen Amortisationszeit zunimmt.

| Diskontsatz | Einfache Rückzahlung (a) | Ermäßigte Rückzahlung (b) | Die Differenz in der Amortisationszeit (b) - (a) |

| 10% | 5 Jahre | 8 Jahre | 3 Jahre |

| fünfzehn% | 5 Jahre | 10 Jahre | 5 Jahre |

Ich hoffe, ihr habt ein vernünftiges Verständnis für die Amortisationszeit und die reduzierte Amortisationszeit. Nehmen wir einige weitere Beispiele, um das Konzept besser zu verstehen.

Beispiel 3

Ein Unternehmen möchte seine alte halbautomatische Maschine durch eine neue vollautomatische Maschine ersetzen. Auf dem Markt sind zwei Modelle erhältlich (Modell A und Modell B) zum Preis von jeweils 5,00.000 USD. Der Restwert einer alten Maschine beträgt 1,00.000 USD. Die Dienstprogramme für vorhandene Maschinen, die verwendet werden können, sind Unternehmenskäufe, Modell A, und zusätzliche zu erwerbende Dienstprogramme betragen nur 1,00.000 USD. Wenn das Unternehmen jedoch das Modell B kauft, müssen alle vorhandenen Versorgungsunternehmen ersetzt werden, und neue Versorgungsunternehmen kosten 2,00.000 USD, und der Restwert alter Versorgungsunternehmen beträgt 20.000 USD. Die erwarteten Cashflows sind wie folgt und der Abzinsungssatz beträgt 15%

| Jahr | |||

| EIN | B. | ||

| 1 | $ 1,00,000 | $ 2,00,000 | |

| 2 | 1,50.000 US-Dollar | 2,10,000 USD | |

| 3 | 1,80.000 US-Dollar | 1,80.000 US-Dollar | |

| 4 | $ 2,00,000 | 1,70,000 USD | |

| 5 | 1,70,000 USD | 40.000 US-Dollar | |

| Restwert erwartet | 50.000 US-Dollar | 60.000 US-Dollar | |

Ausgaben zum Jahr der Investition (Jahr Null)

| Einzelheiten | EIN | B. |

| Maschinenkosten | $ 5,00,000 | $ 5,00,000 |

| Nebenkosten | $ 1,00,000 | $ 2,00,000 |

| Bergung der alten Maschine | ($ 1,00,000) | ($ 1,00,000) |

| Bergung der alten Maschine | - - | (20.000 USD) |

| Total Exp | $ 5,00,000 | 5,80,000 USD |

| Jahr | Barwertfaktor @ 15% | Maschine A. | Maschine B. | ||||

| Mittelzuflüsse | Barwert der Zahlungsströme | Kumulierter Barwert der Zahlungsströme | Mittelzuflüsse | Barwert der Zahlungsströme | Kumulierter Barwert der Zahlungsströme | ||

| 0 (wie oben berechnet) | 1,00 | 500.000 US-Dollar | 500.000 US-Dollar | 500.000 US-Dollar | 580.000 US-Dollar | 580.000 US-Dollar | 580.000 US-Dollar |

| 1 | 0,87 | 100.000 US-Dollar | 87.000 US-Dollar | 87.000 US-Dollar | 200.000 US-Dollar | 174.000 US-Dollar | 174.000 US-Dollar |

| 2 | 0,76 | 150.000 US-Dollar | 114.000 US-Dollar | 201.000 US-Dollar | 210.000 US-Dollar | 159.600 US-Dollar | $ 333.600 |

| 3 | 0,66 | 180.000 US-Dollar | 118.800 US-Dollar | 319.800 USD | 180.000 US-Dollar | 118.800 US-Dollar | 452.400 US-Dollar |

| 4 | 0,57 | 200.000 US-Dollar | 114.000 US-Dollar | 433.800 US-Dollar | 170.000 US-Dollar | 96.900 US-Dollar | 549.300 US-Dollar |

| 5 (Einschließlich Restwert von 50.000 USD für Mach A und 60.000 USD für Mach B) | 0,50 | $ 170000+ $ 50.000 | 110.000 US-Dollar | 543.800 US-Dollar | 100.000 US-Dollar | 50.000 US-Dollar | 599.300 USD |

In diesem Fall beträgt die reduzierte Amortisation für Maschine A wie folgt:

Maschine A erhält am Ende des 4. Jahres 4,33,800 US-Dollar, und im Jahr 5 müssen nur 66.200 US-Dollar (50000 bis 433800 US-Dollar) gezahlt werden.

4 Jahre + (66.200 / 1.10.000) = 4,6 Jahre

Maschine B erhält am Ende des vierten Jahres 5,49,300 US-Dollar, und im Jahr 5 müssen nur 30,700 US-Dollar (5,80,000 bis 5,49,300 US-Dollar) gezahlt werden.

4 Jahre + (30.700 / 50.000) = 4,6 Jahre

Die abgezinste Amortisation ist in beiden Fällen gleich.

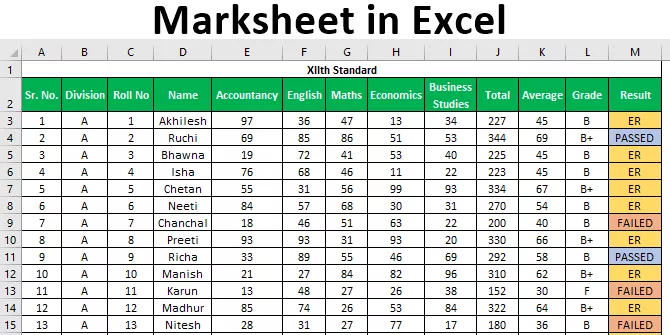

Berechnung der reduzierten Amortisationszeit in Excel

Lassen Sie uns jetzt das gleiche Beispiel oben in Excel machen.

Das ist sehr einfach. Sie müssen die beiden Inputs des kumulierten Cashflows in einem Jahr vor der Wiederherstellung und des diskontierten Cashflows in einem Jahr nach der Wiederherstellung angeben. Sie können den Zeitraum einfach in der bereitgestellten Vorlage berechnen.

Verwendung und Relevanz

- Die abgezinste Amortisationszeit ist eine bessere Option, um zu berechnen, wie viel Zeit ein Projekt für seine ursprüngliche Investition zurückerhalten würde. weil in einer einfachen Amortisationszeit der Zeitwert des Geldes nicht berücksichtigt wird.

- Es kann nicht als die beste Formel zur Ermittlung der Amortisationszeit bezeichnet werden.

- Unter dem Gesichtspunkt der Kapitalbudgetierung und -genauigkeit ist diese Methode jedoch einer einfachen Amortisationszeit weit überlegen. denn in einer einfachen Amortisationszeit werden der Zeitwert des Geldes und die Kapitalkosten nicht berücksichtigt.

- Viele Manager haben ihren Fokus von einer einfachen Amortisationszeit auf eine abgezinste Amortisationszeit verlagert, um eine genauere Schätzung der Amtszeit für die Amortisation der Anfangsinvestitionen ihrer Unternehmen zu finden.

Discounted Payback Period Calculator

Sie können den folgenden Rechner verwenden

| Jahr vor Ablauf der abgezinsten Amortisationszeit | |

| Kumulierter Cashflow im Jahr vor der Erholung | |

| Diskontierter Cashflow im Jahr nach Erholung | |

| Discounted Payback Period Formula = | |

| Discounted Payback Period Formula = | Jahr vor Ablauf der abgezinsten Amortisationszeit + |

|

|||||||||

|